Immobilienkredite: Den Gefahren eines Zinsanstiegs entgehen

Nach wie vor ist der Erwerb der eigenen vier Wände mehr als günstig. Doch es tut sich etwas an der Zinsfront. Baufinanzierer versuchen derzeit, ihre Kunden für die Gefahren eines zukünftigen Zinsanstiegs zu sensibilisieren.

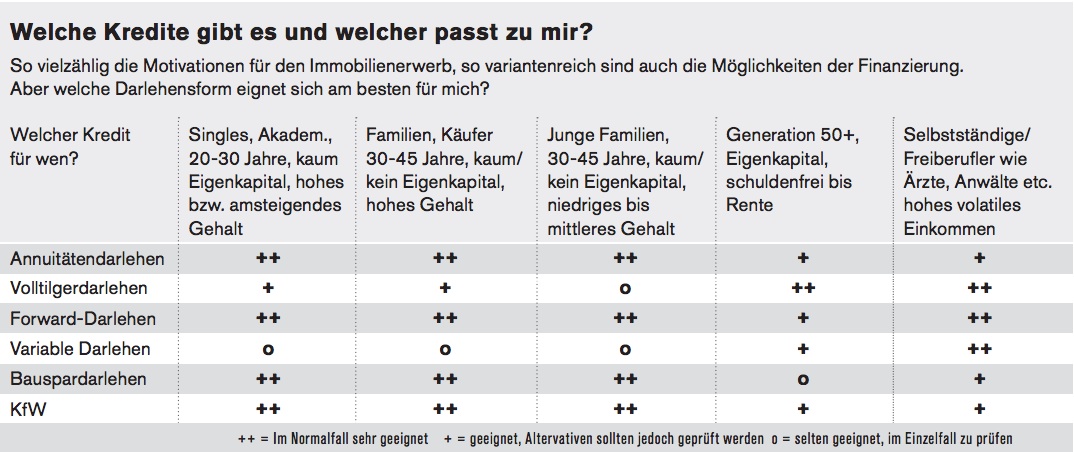

Welche Immobilienkredite passen zu wem?

“Tilgung von mindestens drei Prozent”

Viele Banken und Immobilienfinanzierer empfehlen aktuell eine Tilgung von mindestens 3 Prozent. Nur so sind Kunden auf einen zukünftigen Zinsanstieg oder höhere Belastungen zum Beispiel durch steigende Lebenshaltungs- oder Betriebskosten optimal aufgestellt. Bei einer Annuität von fünf bis sechs Prozent (zum Beispiel zwei Prozent Zinsen, drei Prozent Tilgung) dürfte ein Darlehen in weniger als 30 Jahren zurückgezahlt sein.

Ein noch niedriges Zinsniveau mit wahrscheinlichen Anstiegen in naher Zukunft – auf dieser Grundlage stellt sich die Frage nach der richtigen Zinsbindung. Neben fünf- und zehnjährigen Festschreibungen, den Klassikern, gibt es heute auch 15-, 20- oder 30-Jährige Laufzeiten.

Ähnlich flexibel wie bei der Laufzeit geht es bei den Möglichkeiten zur Tilgung zu. Tilgungssatzwechsel und Sondertilgungsoptionen gehören weitgehend zum Standardangebot.

Wer einen geringen finanziellen Spielraum hat, sollte eine niedrige Tilgung mit einer langen Zinsbindung kombinieren. Junge Familien haben so eine hohe Planungssicherheit und können über Jahre mit einer festen Rate kalkulieren. Der Nachteil könnte eine zu lange Gesamtlaufzeit sein.

Was bei einer Zinswende zu tun ist

Bei einem Zins von zwei Prozent sei ein Darlehen bei nur einem Prozent anfänglicher Tilgung erst nach 55 Jahren voll getilgt. Bei langen Tilgungszeiten müssten auch Reserven für Instandhaltungen bedacht werden. Gerade für die große Gruppe der heute 30- bis 40-Jährigen müsse deshalb ein Konzept erarbeitet werden, damit sie möglichst mit Beginn des Ruhestands schuldenfrei seien.

Volltilgerdarlehen immer beliebter

Die Niedrigzinsphase erfordert besondere Strategien bei der Immobilienfinanzierung.

Zunächst sollten sich Käufer grundsätzlich die Zinsen möglichst lange sichern. Wird zudem parallel ein oft sogar staatlich geförderter Bausparvertrag angespart, kann zumindest für einen Teil des Restdarlehens die Phase hoher Sicherheit zu einem günstigen Preis noch verlängert werden.

Eine wachsende Anzahl von Finanzierungskunden interessiert sich für ein Volltilgerdarlehen . Dabei wird die gesamte Kreditsumme während der Zinsbindung getilgt – die Tilgungsrate wird hier an die gewünschte Laufzeit angepasst.

Die bei Volltilgerdarlehen in der Regel höheren Tilgungssätze werden von den Banken aufgrund der besseren Kalkulierbarkeit generell mit attraktiveren Zinssätzen belohnt.

Insbesondere Anschlussfinanzierer möchten ihre Restschuld auf einmal abtragen.

Kein Kauf ohne Eigenkapital

Der niedrige Zins und “weglaufende” Immobilienpreise veranlassen aber manche Kunden, mit wenig oder ganz ohne Eigenkapital eine Immobilie kaufen zu wollen.

Die Angebote gibt es, sie werden von Haushalten mit guten und sicheren Einkommen nachgefragt und bedient. Als Minimum sollten aber immer die Kaufnebenkosten durch das Eigenkapital abgedeckt werden.

Die traditionelle Empfehlung bezüglich des Eigenkapitals lautet “mindestens 20 Prozent”. Daran halten sich die meisten Kreditnehmer, daran hat sich bei uns in Deutschland die letzten Jahrzehnte wenig verändert, ob die Anlagezinsen hoch oder niedrig waren. Banken honorieren das geringere Risiko mit günstigen Zinsen. Zudem sollte man zusätzlich immer rund drei Nettomonatsgehälter Rücklagen für unvorhersehbare Ausgaben haben.

Je höher der Eigenkapitalanteil, desto geringer die Zins- und Zinseszinsbelastung sowie das Zinsänderungsrisiko.

Konjunktur für Forward-Darlehen

Absolute Konjunktur haben Forward-Darlehen. Für Anschlussfinanzierungen und Forward-Darlehen sind Zinsanstiege immer entscheidende Impulsgeber.

Die meisten Anbieter reservieren die Konditionen dafür bis zu drei Jahre im Voraus vor Zinsbindungsende, einige sogar bis zu fünf Jahre vor Ablauf des Altkredits. Die (moderaten) Kosten dafür orientieren sich an der Vorlaufzeit.

Bei geringerem Forward-Zeitraum bis zur Anschlussfinanzierung könne es auch sinnvoll sein, ein klassisches Annuitätendarlehen bei einem Anbieter zu wählen, der einen gewissen Zeitraum bereitstellungszinsfrei anbiete. Hier muss man beide Varianten gegenüberstellen.